Говард Маркс "Неопределенность"

Саммари от Станислава Скрипниченко

Говард Маркс - основатель Oaktree Capital, под управлением которой около 125 млрд.долл., автор книги "The most important thing", когда-то удостоился от Уоррена Баффетта комплимента по поводу своей книги: "Почти все книги по инвестициям - бесполезны или вредны. Эта - приятное исключение".

У Маркса выходят периодически хорошие статьи по поводу того, что происходит на рынках, и в мае он опубликовал очередной шедевр инвестиционной мысли по поводу экстремально неясной ситуации в экономике:

Что касается текущей ситуации на рынке, мы имеем 4 неизвестных:

1) Масштаб пандемии

2) Экономическая рецессия

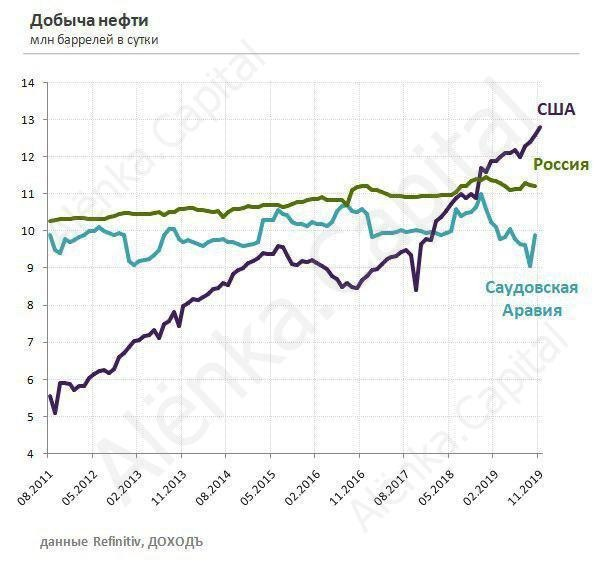

3) Падение цен на нефть

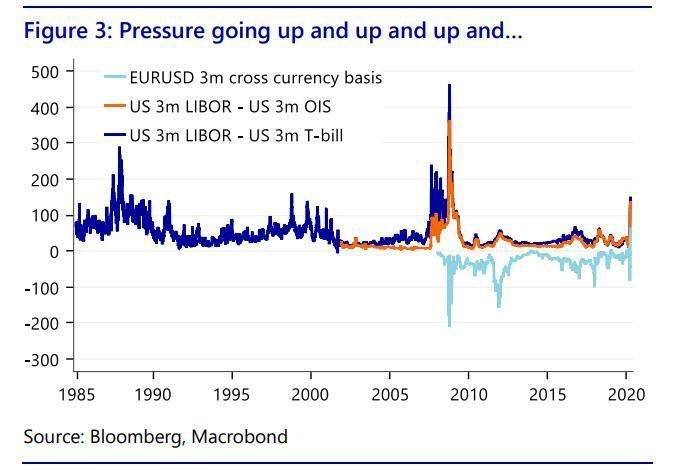

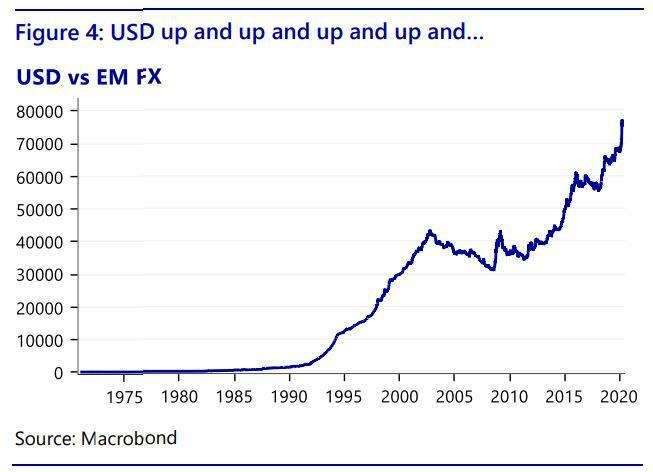

4) Реакция на все это регуляторов, прежде всего ФРС.

Причины неопределенности:

1) Экономика - неточная наука, нет строгой логической взаимосвязи "если-то", есть паттерны, которые повторяются, но не обязательно. Но точно такой же ситуации в прошлом не было, и опереться не на что. Поэтому Вы не можете иметь знание, как все будет дальше происходить.

2) Вопросы, на которые нет ответа: достаточно ли будет поддержки Феда для восстановления экономики? И будет ли после снятия карантина вторая волна с последующим локдауном?

3) По самому вирусу вопросов огромное количество, и ответы на них неизвестны (Маркс приводит порядка 15 вопросов, например, вырабатывается ли долгосрочный иммунитет против ковида, или вирус будет видоизменяться как грипп и иммунитет и вакцины будут малоэффективны?)

Кроме того, предсказание будущего работает на инвестора только в том случае, если его умение предсказывать будущее выше среднего по рынку. А рынок очень эффективен, рынок наполнен умными людьми. Получается, что нужно быть умнее в общем-то довольно умных людей в части прогнозов. Но в целом быть эффективным в предсказании случайного развития событий невозможно, даже имея все деньги мира и самых умных людей в штате. Никакие деньги и люди не помогут предсказать случайные события.

Однако психологически мы постоянно используем в нашей повседневной жизни модели предсказания будущего, так уж мы устроены, и особенно во времена стресса наша мгновенная реакция на стресс - создание модели будущего (V, W, L, или U модель восстановления). Мы хотим модель, потому что нам нужно на что-то опираться психологически.

Мировая экономика - огромное множество взаимозависимостей. В следующие годы мы узнаем, что происходит, когда рушится паутина миллионов взаимосвязей мгновенно, и изменится ли мировая экономика радикально.

Мы имеем 2 вида прогнозистов: те, кто не знают, что будет, и те, кто не знают, что они не знают, что будет.

Маркс приводит цитаты, далее наиболее интересные с моей точки зрения:

1) Никакое количество опыта не смягчает того факта, что все наше знание происходит от опыта прошлого, а все решения надо принимать о будущем. (Ян Уилсон, бывший председатель СД General Electric)

2) Те, имеют знание, не предсказывают. Те, кто предсказывают, не имеют знания. (Лао Цзы)

3) Прогнозы обычно больше говорят о том, кто прогнозирует, чем о будущем (У.Баффетт)

Будущее знать невозможно. Есть вещи, которые понятны и диапазон изменения которых более менее прогнозируются - погода, потребление дизельного топлива для обогрева домов, простые понятные вещи (ВВП в среднем растет на 2%, а не на 50%). И эти простые вещи уже лежат в основе рыночных цен (консенсус-прогнозы).

А не знаем мы того, что не можем знать - радикальные отклонения от средних ожиданий.

Более того, только умение делать верные прогнозы, радикально отличные от средних прогнозов, дают возможность зарабатывать выше среднего.

Парадокс: чтобы зарабатывать деньги выше среднего, все участники рынка хотят быть лучше рынка, поэтому рынок состоит из людей, которые хотят быть лучше рынка и хотят предсказывать лучше рынка, поэтому предсказывать лучше рынка очень сложно.

Мало кто готов быть агностиком, хотя все признают сложность в предсказании рынка.

Это и есть поведенческие ошибки, biases, или предубеждения.

Самая большая ошибка инвесторов - это игнорирование biases.

Например, confirmation bias - любая информация подтверждает устоявшуюся точку зрения, либо игнорируется. Идеал, с точки зрения Говарда Маркса - объективный разум, смотрящий с разных точек зрения.

Важно признавать, что у нас есть сомнения и мы многого не знаем. Излишняя опора на экономические прогнозы может привести к большим проблемам. То, что больше всего приносит неприятностей - это не те вещи, которые мы не знаем, а те вещи, которые, как нам кажется, мы хорошо знаем.

Фразы, которые никогда не приводили к большим неприятностям: "Я могу ошибаться, но…"

Чтобы зарабатывать деньги выше среднего, нужно отличаться от толпы, нужно иметь оригинальный подход.

Чтобы держать такие нестандартные позиции, надо обладать смелостью и мужеством.

И есть риск, что такой подход превратится в упрямство и высокомерие.

Допускаете ли Вы, что ошибаетесь?

Лучшие инвестиции - в то, что кажется дискомфортным иметь.

Инвестировать со страхом и дискомфортом - не такая плохая идея. Покупать частями и со страхом, когда другие тоже боятся - подход Маркса. Так он делал, например, в марте. Но перестал, что интересно.

Интеллектуальная скромность (ИС) важнее веры и убежденности в своей правоте. Такие люди намного лучше принимают решения, поскольку постоянно оценивают, не ошибаются ли они, и ищут ошибки в своем подходе.

Поэтому ИС означает поведение как игрока в покер, который не знает будущее, но умеет просчитывать свою вероятность успеха и делать ставки, основываясь не на знании будущего, а на риск-менеджменте.

Невежество чаще порождает уверенность, чем знание. Знание настоящее часто основывается на том, что понимаются его пределы.

Настоящие эксперты прогнозов не делают.

Но на ТВ и в газетах выступают чаще прогнозисты-шарлатаны, спрос на них намного выше, потому что они удовлетворяют базовую человеческую потребность - в знании будущего. В знании, которого нет.

Как сказал Вольтер 250 лет назад: "Сомнения -неприятное состояние, но определенность - это абсурд".

От себя добавлю то, что я вынес из статьи Маркса:

1) Лучше всех знают, что будет с курсом доллара, как спасти российскую экономику и как нужно управлять государством - таксисты. Ну, или, по крайней мере, они самые уверенные в своей точке зрения.

2) Настоящих экспертов видно по тому, что они не дают прогнозов там, где это невозможно. К сожалению, на ТВ и в газетах они не нужны.

3) Есть игроки в покер, которые не знают о будущем, но знают, когда можно увеличивать ставки и когда лучше не играть. Нужно понимать, когда стоит идти на риск, а когда лучше убрать руки со стола.

4) Опасайтесь уверенности в своей точки зрения, самые глупые вещи совершаются с умным выражением лица.

5) Ищите противоположную Вашей точку зрения, так называемый thoughtful disagreement (содержательное несогласие). Так намного меньше шансов попасть в неприятности.